親名義の家の相続税はいくらかかる?計算方法や節税のポイントを解説

このコラムでは、親名義の家に相続税がかかるケースと計算方法について解説します。

相続税を節税する方法や、親名義の家を相続する際に知っておきたい注意点も紹介しますので、今後実家を相続する予定のある方は参考にしてください。

コラムのポイント

- 親名義の家を相続する場合は、相続税の有無や金額を把握し、登記費用やメンテナンスの負担なども踏まえて準備する必要があります。

- 相続の仕方や各種軽減制度の活用によって税負担が変わることもあるため、相続した不動産や相続税に詳しい不動産会社に相談するのがおすすめです。

Contents

相続の基礎知識をおさらい

親名義の家の相続税を学ぶ前に、相続の基礎知識を簡単におさらいしておきましょう。

相続税、相続財産とは

相続税とは、相続や遺贈によって取得した財産(相続財産)に対してかかる税金を指します。

相続財産は現金、預貯金、有価証券、宝石、土地、家屋などのほか、貸付金、特許権、著作権など、金銭に見積もることができる経済的価値のある全てのものを指します。

また、相続財産には借入金などマイナスの財産も含まれます。

相続人とは

「相続人」とは、相続財産を受け継ぐ人のことを指します。民法上では、相続権を持つ人のことを「法定相続人」と呼びます。

亡くなった人(被相続人)に対して、相続人になる可能性があるのは以下の人になります。

- 配偶者(必ず相続人になる)

- 子供

- 死亡した人の直系尊属(父母や祖父母など)

- 死亡した人の兄弟姉妹

基礎控除とは

基礎控除とは、課税価格に対して差し引かれる金額で、控除された部分には税金がかかりません。

相続税の基礎控除額は以下のように定められています。

〈相続税の基礎控除額〉

3,000万円 + 600万円 × 法定相続人の数

※法定相続人には相続放棄した人も数に含めます。

相続税の申告期限と支払いタイミングは?

相続税の申告・納税期限は、被相続人が死亡したことを知った日(通常は被相続人の死亡の日)の翌日から10か月以内です。

例えば、1月6日に被相続人が死亡した場合にはその年の11月6日までに申告および納税が必要です。

親名義の家の相続税がかからないケースもある?

親名義の家を含めた相続財産の総額が基礎控除以下なら相続税は課税されず、申告の必要もありません。

例として、法定相続人が1~3人の場合の、相続税がかからない金額(基礎控除額)をまとめてみます。

| 法定相続人の数 | 基礎控除額 |

|---|---|

| 1人 | 3,000万円 + 600万円 × 1人=3,600万円 |

| 2人 | 3,000万円 + 600万円 × 2人=4,200万円 |

| 3人 | 3,000万円 + 600万円 × 3人=4,800万円 |

上記のように、法定相続人の数が多いほど基礎控除額も高くなります。

親名義の家に相続税がかかるか確認する流れ

相続の基礎知識をおさらいしたところで、具体的に親名義の家に相続税がかかるかどうか確認する流れをチェックしましょう。

この章では全体の流れを簡単に解説します。不動産評価額の確認や計算方法は後の章で詳しく解説します。

①相続財産の総額を確認する

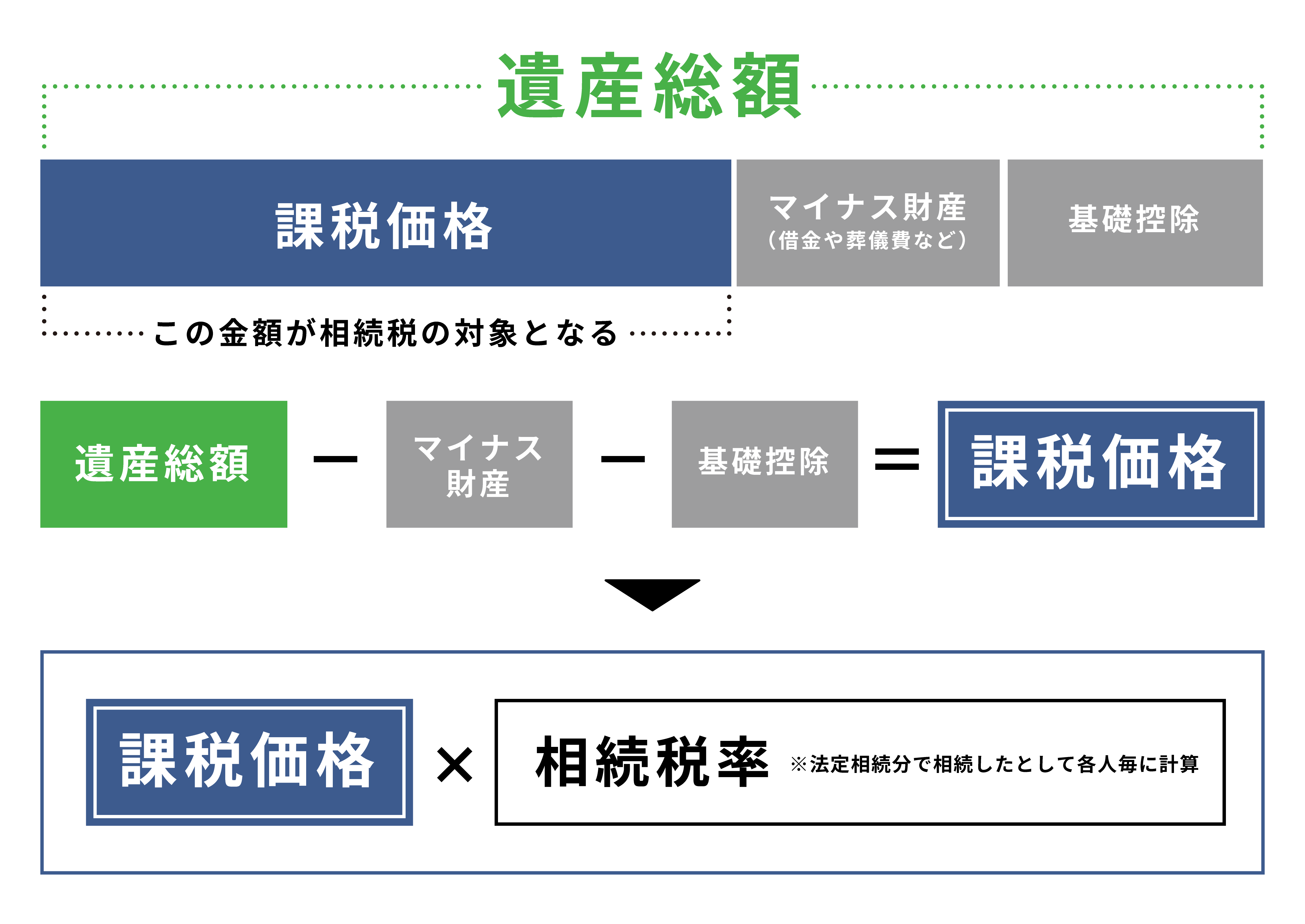

相続税は不動産、預貯金など財産の種類ごとに計算するのではなく、全ての相続財産の合算額から基礎控除を差し引いた金額に対して課税されます。

つまり、相続税がかかるかどうかは、相続した家と土地だけでなく、ほかの相続財産全ての合計を把握して判断する必要があります。

財産の総額を把握しきれない場合は、税理士やFPなど専門家への依頼も検討しましょう。

②法定相続人と遺言状の有無を確認する

相続財産の総額が分かったら、法定相続人の人数や遺言書の有無を確認します。

法定相続人の数を確定させることで、基礎控除額や相続財産の取得割合が分かります。法定相続人は戸籍謄本で確認できます。

なお、遺言書がある場合は、遺産分割協議や法定相続分よりも優先されますので必ず確認しましょう。

③相続税がかかるか判断する

基礎控除額と相続財産の総額が分かったら、それぞれを照らし合わせて相続税がかかるか確認します。

相続財産が基礎控除額を超えた分の金額に対して相続税が課税されることになります。

④相続税を計算する

③で計算した課税金額から、法定相続分に応じた自分の取得金額を計算し、税率を掛けて相続税を算出します。

親名義の家の相続税評価額の確認方法

親名義の家など不動産の相続税は「相続税評価額」に対して課税されます。

相続税評価額は、建物・土地で確認方法が異なりますので、1つずつ順番に解説していきます。

家(建物)の相続税評価額の確認方法

建物の相続税評価額は「固定資産税評価額×1.0」で計算されます。

固定資産税評価額は以下の方法で確認できます。

- 課税明細書の固定資産税評価額を確認する

- 固定資産税評価証明書を入手する

- 固定資産税課制台帳を閲覧する(郵送も可)

土地の相続税評価額の確認方法

土地の相続税評価額は、路線価方式と倍率方式の2つの確認方法があります。路線価が設定されている土地の場合は路線価方式、なければ倍率方式で評価します。

今回は一般的な路線価方式について解説します。

路線価方式の相続税評価額

以下の計算式で路線価方式による土地の相続税評価額が計算できます。

相続税評価額 = 路線価 × 地積 × 補正率

路線価は、国税庁のホームページの路線価図で該当する地名を検索すれば簡単に確認できます。路線価図に載っていない地名の場合は、市区町村ごとに定められた評価倍率表で評価します。

(参考)国税庁|財産評価基準書

補正率とは、土地の個々の状況によって評価額を増減する際の割合になります。例えば、日当たりの良い角地は評価額を増やす、変形地や旗竿地は減額するなどのケースがあります。

ただし、土地ごとの評価額の増加・減額ポイントは、専門知識がなければ正確に判断するのは難しいでしょう。親名義の家を相続した際にかかる相続税をできるだけ正確に把握したい場合は、エリアの土地情報に精通した不動産会社や税理士などに相談するのがおすすめです。

オカムラホームは、相続した実家や空き地の売却、買取、リフォーム、賃貸運用など、不動産の状態に合わせた最適な方法をご提案します。これから相続予定の不動産についても、税金対策も含めてトータルで資金計画のご相談が可能です。

親名義の家の相続税の具体的な計算方法

親名義の家を含む相続財産にかかる相続税額を具体例でシミュレーションしてみましょう。

〈シミュレーション条件〉

- 家と土地の評価額…3,000万円

- 不動産以外の財産…5,000万円

- 法定相続人…子2人

前提として、相続税は相続財産を「法定相続分で分割したと仮定して」計算する仕組みになっています。

遺言書や遺産分割協議によって、法定相続と違う割合で遺産を取得した場合も、相続税は法定相続分の財産を基に算出される点に注意しましょう。

①相続財産から基礎控除を差し引く

相続財産の総額から基礎控除額を差し引き、課税遺産総額を算出します。

・相続財産の総額

3,000万円(家と土地の評価額) + 5,000万円(不動産以外の財産) = 8,000万円

・基礎控除額

3,000万円 + 600万円 × 2人(法定相続人の数) = 4,200万円

・相続財産の総額から基礎控除額を差し引いた課税遺産総額

8,000万円 - 4,200万円 = 3,800万円

②課税遺産総額を法定相続人で分割する

次に、課税遺産総額を法定相続人に応じた割合で分割し、法定相続分の取得金額を算出します。

今回は子が2人なので2分の1ずつとなり、取得金額は3,800 ÷ 2=1,900万円となります。

③相続税の総額を計算する

②で算出した取得金額に対して、相続税の速算表に応じた税率を掛け、控除額を差し引くことで税額が分かります。

〈相続税の速算表〉

| 取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | − |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

上記の表に当てはめて計算すると、税額は次のようになります。

相続税額 = 1,900万円(取得金額) × 15%(税率) - 50万円(控除額) = 235万円

相続税を節税する方法

親名義の家の相続税は不動産評価額や相続人の数によって変わってくるため、事前に対策していないと予定外の納税負担でマネープランに影響が出る可能性もあります。

この章では、相続税を節税する方法をいくつか紹介します。

相続前に財産を減らす

相続財産全般に有効な税金対策として、相続が発生する前に財産を減らしておくことが挙げられます。

〈相続財産を減らす方法の一例〉

- 生前贈与…暦年贈与の年間110万円の非課税枠内で贈与する

- 生命保険に加入…非課税枠(500万円×法定相続人の数)以下の保険金の生命保険に加入する

- 不動産の購入…不動産は時価よりも評価額が下がるため税額を抑えられる

上記のような方法で相続前に財産の総額を減らしておくことで相続税を抑えられます。相続財産の総額を基礎控除以下にできれば、相続税はゼロになります。

小規模宅地等の特例を適用する

住宅用の土地を相続する場合に「小規模宅地等の特例」の適用要件を満たすと、330㎡を限度に土地の相続税評価額を80%減額できます。特例を適用できれば、土地の相続税を大きく節税できる可能性があります。

亡くなった親名義の家など、自己居住用の宅地を相続する場合は以下のような土地が特例の対象となります。

- 故人(被相続人)が住宅として使っていた土地

- 故人(被相続人)と生計を共にしていた親族が住宅として使っていた土地

また、特例を適用できる相続人は以下の通りです。

- 故人(被相続人)の配偶者

- 故人と同居していて、相続後もその土地に住み続ける親族

ただし、故人と別居していた親族であっても、自己所有の家に住んでいないなど一定の要件を満たせば特例を適用できる場合があります。

また、330㎡を超える部分については、相続税評価額は減額されません。

詳細は国税庁のホームページも参考にしてください。

(参考)国税庁|No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

相続税の配偶者控除を適用する

相続税の配偶者控除とは、故人(被相続人)の配偶者が財産を相続する場合、一定額まで相続税がかからない制度です。

配偶者控除は、相続財産が1億6,000万円または法定相続分相当額のどちらか多い方までと、控除額が大きく設定されています。

具体的なケースとしては、亡くなった父親名義の家を配偶者である母と子で相続する場合、遺産分割協議で不動産を母が相続し、配偶者控除を適用する方法が考えられます。

配偶者控除の適用で相続財産の総額が基礎控除内に納まれば、相続税を大きく節税できる可能性があります。

ただし、上記のケースで母が亡くなった場合の相続では配偶者控除が適用できず相続税が高額になる可能性があるため、次回の相続対策も検討しておく必要があるでしょう。

賃貸運用して相続税評価を下げる

相続した家を賃貸運用した場合は「貸家建付地」とみなされ、自用地※や現金よりも評価額が下がるため相続税を抑えられます。アパート、マンションなどを貸し出すケースのほか、一戸建てでも人に貸している場合は貸家建付地とみなされます。

※自用地…自宅や更地など自分が所有・使用する土地

相続開始日時点で賃借人(借主)がいれば、貸家建付地になり評価が下がります。

貸家建付地による相続税対策については以下のコラムで詳しく解説していますので参考にしてください。

〈関連コラム〉

貸家建付地による相続税対策を分かりやすく解説|相続税評価額の計算方法もチェック

親名義の家を相続する際の注意点

親名義の家を相続する際に知っておきたい注意点をまとめます。将来相続予定の方も、ポイントを知っておくことであらかじめ対策が取れますので参考にしてください。

相続登記の費用がかかる

2024(令和6)年4月1日から、相続で不動産を取得した場合の「相続登記」が義務化されます。相続登記には登録免許税や司法書士報酬などの費用がかかります。

登記費用は不動産評価額によっても変わってくるため、あらかじめ概算して把握しておくのがおすすめです。

〈関連コラム〉

家と土地だけ相続放棄はできない

親名義の家を相続したくない場合は、相続放棄も1つの手段になります。

ただし、相続放棄すると全ての財産を相続できなくなるため、不動産以外にプラスの資産が多い場合はデメリットが大きくなる点に注意が必要です。

また、ほかの相続人に相談せずに相続放棄すると、税負担が増えることなどでトラブルになる恐れもあります。相続放棄したい場合は、ほかの相続人に意向をあらかじめ伝え相談・協議することをおすすめします。

〈関連コラム〉

空き家を相続放棄するメリット・デメリット|ほかの対処法も解説

まとめ

親名義の家を相続する場合は、相続税の有無や金額を把握し、登記費用やメンテナンスの負担なども踏まえて準備する必要があります。

相続の仕方や各種軽減制度の活用によって税負担が変わることもあるので、相続した不動産や相続税に詳しい不動産会社に相談するのがおすすめです。

オカムラホームでは提携税理士と共に、相続税の試算から具体的な相続対策までトータルでサポートいたします。親名義の家の相続でお悩みの方は、お気軽にご相談ください。