事業用の不動産買換え特例のメリット・デメリット|要件を分かりやすく解説

土地や建物などの不動産を売却して利益が出た場合、譲渡所得税が発生します。利益が出ていない賃貸物件などの売却時に、税金の負担が課題になることも少なくありません。

しかし不動産買換え特例を適用すると譲渡所得税を繰り延べでき、手元に現金を多く残すことができます。

今回は事業用の不動産買換え特例について、メリットとデメリット、要件や計算方法などの基礎知識をわかりやすく解説します。

コラムのポイント

- 事業用資産の買換え特例をうまく活用すると、税負担を抑えて収益性の高い不動産を手に入れることができます。

- 状況によっては毎年の税負担が増えてしまうケースもあるため、制度の仕組みを把握しておく必要があります。

Contents

不動産買換え特例とは?

不動産買換え特例は、土地や建物を売却してから一定期間内に次の不動産を購入した場合、譲渡益にかかる税金の一部を将来に繰り延べできる制度です。買換え時の税負担を軽減して、不動産市場の活発化を促すのが主な目的です。

マイホームの住み替えに活用できる「特定の居住用財産の買換えの特例」、店舗や事務所・賃貸物件などが対象となる「事業用の資産を買い換えたときの特例」の二種類があり、今回は事業用不動産の内容を掘り下げます。

事業用資産の買換え特例にはメリット・デメリットが両面あり、売却する不動産と購入する物件の金額や状況によって節税効果が変化します。

場合によってはデメリットの方が大きくなることもあるため、必ず適用した方が良いわけではありません。不動産買換え特例の節税効果や適用有無の判断ができるように、基礎知識を一つずつチェックしていきましょう。

事業用資産の買換え特例のメリット

事業用の不動産買換え特例では譲渡所得税を70~80%繰り延べできるため、売却益を手元に多く残すことができるのがメリット。

所有期間5年超の長期譲渡所得税は譲渡益の約20%なので、売却金額によっては大きな負担になります。しかし買換え特例で80%繰り延べできれば、譲渡所得税は実質4%になります。

本来税金として支払う分も購入資金に回せるため、購入物件の選択肢が広がるのは大きなメリット。より収益性の高い不動産に買換えて、レバレッジ効果を狙うことも可能です。

手元資金を多く残しておけば、新しい事業のスタートも切りやすく、不測の事態にも対応できます。

事業用資産の買換え特例のデメリット

不動産買換え特例は税金が免除されるわけではなく、あくまで繰り延べである点に注意が必要です。例えば買換え後に何らかの理由で不動産を売却せざるを得なくなった場合、そのタイミングで一気に税金の負担が発生します。

また5年以内に不動産を売却すると、短期譲渡となり譲渡益に対して39.63%の税金が発生します。売却のタイミングをコントロールできれば問題ありませんが、予期せぬ売却時は税金が大きな負担になる可能性があるということです。

また税金を繰り延べすると減価償却費が少なくなるため、法人税や所得税などほかの税金が増える点もデメリットと言えます。一時的に手元の現金を増やせても、長い目で見ると損になってしまう可能性もあるのです。

事業用資産の買換え特例の要件

実際に事業用資産の買換え特例を受けるためには、一定の要件を満たす必要があります。売却資産・購入する資産(買換資産)それぞれの要件をチェックしましょう。

※売却する資産の要件

- 国内にある土地等、建物(付属設備を含む)、構築物であること。

- 所有期間が10年超(譲渡した年の1月1日時点)であること。

- 事業用資産であること。

- 令和8年3月31日までに譲渡したものであること。

売却する資産は国内にあり、所有期間が10年を超えていることが基本要件です。事業用資産には農業・製造業・小売業など幅広い業種が含まれますが、買換え特例の適用を受けるために一時的に使用した場合は認められません。また賃貸業などで利益を得ている場合も事業用不動産に含まれることがありますが、継続性などで判断が異なるケースも。

参照元:国税庁 事業用の資産の範囲

※購入する資産(買換資産)の要件

- 国内にある土地等(事務所等の一定の施設の敷地の用に供されるもので、その面積が300m²以上のもの)、建物(付属設備を含む)、または構築物であること。

- 原則として前年・譲渡年・翌年中に取得し、1年以内に事業の用に供すること。

- 買換資産が土地の場合には、取得する土地の面積が、原則として譲渡した土地の面積の5倍以内であること。

新しく購入する買換資産は、300㎡以上の面積で、売却した不動産の面積の5倍以内であることが要件です。また買換資産は、不動産の売却から前後一年以内に取得し、そこから一年以内に事業を始めることも必須となります。

仮に100㎡の駐車場を売却し、1年以内に敷地面積300㎡のアパートやマンションを購入して賃貸経営すれば、事業用資産の買換え特例を適用できます。しかし買換資産の敷地面積が500㎡を超えたり、1年以上賃貸しなかったりすると、適用要件を満たせません。

事業用資産の買い替え特例の要件はこちらでも詳しく解説しています。

事業用資産の買換え特例の計算方法

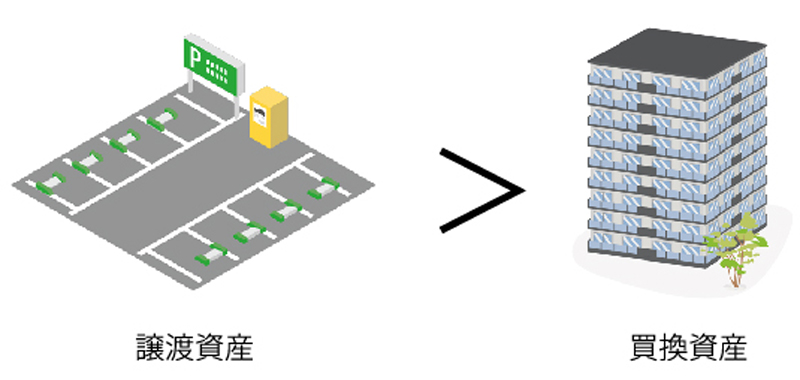

買換え特例の計算方法は、売却金額と買換資産の取得金額の関係によって2パターンに分かれます。

①譲渡資産の譲渡価格が買換資産の取得価格より高い場合

- 譲渡資産の譲渡価格 − 買換資産の取得価格 × 0.8 = ①収入金額

- (譲渡資産の取得費 + 譲渡費用)×(①収入金額 ÷ 譲渡資産の譲渡価格) = ②必要経費

- ①収入金額 − ②必要経費 = 課税される譲渡所得の金額

上記の計算をするために必要な情報を整理しておきましょう。

- 譲渡資産の譲渡価格(売却価格)

- 買換資産の取得価格(購入価格)

- 譲渡資産の取得費

- 譲渡資産の譲渡費用(仲介手数料や印紙税など)

注意すべきは譲渡費用で、売却のためにかかった手続きや解体費用なども含まれます。売却活動にかかった費用の領収書をしっかり保管しておき、正確な金額を計上できるようにしましょう。

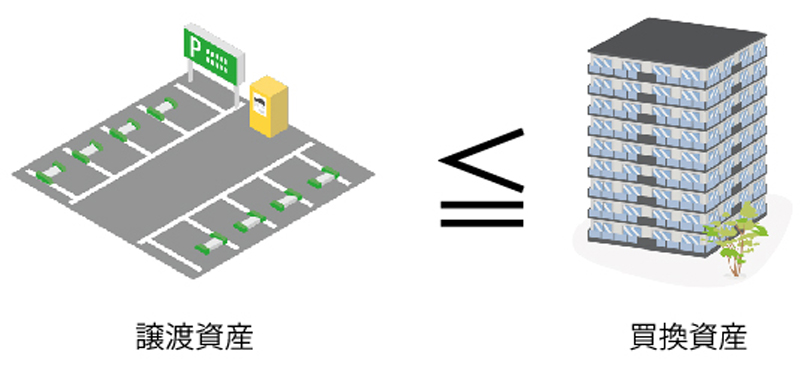

②譲渡資産の譲渡価格が買換資産の取得価格以下の場合

- 譲渡資産の譲渡価格 × 0.2 = ①収入金額

- (譲渡資産の取得費 + 譲渡費用)× 0.2 = ②必要経費

- ①収入金額 − ②必要経費 = 課税される譲渡所得の金額

譲渡価格が取得価格を下回る場合も、計算方法が異なるだけで必要となる情報は変わりません。

事業用資産の買換え特例の注意点

繰り延べ率が低くなるケースもある

前述したように事業用資産の買換え特例の繰り延べ割合は原則80%ですが、売却資産・買替資産の地域によって割合が低くなるケースもあります。例えば郊外から東京の特別区に買換える場合、繰り延べ率は60%と低くなります。逆に東京都心から郊外に買換えると優遇され、繰り延べ率が90%に引き上げられるケースも。

ほかの税金が増える可能性がある

買換え特例を適用すると不動産取得時の税負担を減らせますが、結果的に経費計上できる金額が少なくなり、毎年の税金が増えてしまうケースもあります。一時的に税負担を減らせたとしても、毎年の法人税や所得税が高くなっては意味がありません。

しかし税負担の計算は複雑になるため、一般の方が制度の利用可否を判断するのは難しいです。事業用資産の買換え特例を利用する場合、税金の仕組みに詳しい不動産会社や税理士のサポートを受けるのが理想的です。

まとめ

事業用資産の買換え特例は、不動産購入時の税負担を抑え、レバレッジ効果を得られる可能性のある制度です。しかし不動産の価格バランスや事業規模によっては、かえって税負担が大きくなってしまう可能性もあります。事業用資産の買換えを検討する際は、税金も含めてトータルサポートできる不動産会社に相談してください。

私たちオカムラホームは、税理士などの専門家とのネットワークで、お客様の状況に適した不動産買換えをサポートいたします。買換え物件の選定から手続きまでトータルサポートいたしますので、どんなこともお気軽にご相談ください。