相続した不動産を売却する流れ|税金や必要書類、相続人同士での分割方法も解説

このコラムでは、相続した不動産を売却する場合の流れを分かりやすく解説します。

相続登記(名義変更)や相続税・譲渡所得税の申告の流れや税金の特例制度、売却に必要な書類などの情報もまとめています。

不動産を売却して複数の相続人で分割したい場合の方法についても解説しますので、これから不動産を相続する方や、売却を検討中の方は参考にしてください。

コラムのポイント

- 相続した不動産の売却を考えている場合は、相続登記(名義変更)や相続税の申告などを早めに済ませることでスムーズに売却活動へ移れます。

- 売却益にかかる譲渡所得税は、空き家特例や取得費加算の特例などを活用することで負担を抑えられる可能性があります。

- 相続が発生したら速やかに売却活動が進められるよう、事前に手順や必要書類を確認して準備を進めておくのがおすすめです。

Contents

相続した不動産を売却する流れ

はじめに、相続が発生してから不動産を売却するまでの流れを分かりやすくまとめます。

①相続人の確認

亡くなった被相続人の戸籍謄本から、相続人が誰であるかを確認します。

②遺言書の確認

遺言書がある場合は、記載されている内容が優先されます。

③法定相続情報一覧図の写しの交付

登記所(法務局)で「法定相続情報一覧図」を作成、交付してもらうと、相続登記などのさまざまな手続きが同時に進められ、時間短縮につながります。

(参考)法務局ホームページ|「法定相続情報証明制度」について

④不動産の分割方法を決定

相続人同士で協議を行い、不動産の分割方法を決めます。相続放棄する場合は相続開始を知った日から3か月以内に手続きする必要があります。相続放棄の詳細やメリット・デメリットは関連コラムで詳しく解説しています。

〈関連コラム〉

空き家を相続放棄するメリット・デメリット|ほかの対処法も解説

⑤相続登記を行う(名義変更)

相続した土地・建物について不動産登記簿の名義を変更するため、管轄の法務局に登記申請をします。相続発生から相続登記(名義変更)までは3年の猶予がありますが、売却を考えている場合はできるだけ早めに手続きを済ませましょう。

〈関連コラム〉

⑥不動産の売却

不動産を仲介で売却する場合の流れは以下のようになります。

不動産の査定依頼

↓

売却活動

↓

売買契約・決済

相続登記後に不動産の仲介を依頼し、決済するまでの期間は約6か月が目安です。

買取の場合は買主を探す必要がないため、不動産会社の査定額に納得すればすぐに売却できます。

不動産会社の買取は仲介よりも売却価格が低くなる傾向がありますが、仲介手数料不要で現況のまま速やかに売却したい場合に向いています。

〈関連コラム〉

不動産買取の注意点!デメリットや買取金額が安くなる理由を解説

空き家買取の基礎知識|メリット・デメリットや不動産会社選びのポイントを解説

⑦相続税の申告

相続税は、相続の開始を知った日の翌日から10か月以内に申告する必要があります。

不動産の売却益を相続税の納税に充てたい場合は、申告期限までに現金化する必要がある点に注意しましょう。

⑧確定申告(譲渡所得がある場合)

不動産を売却して売却益(譲渡所得)が出た場合は、所得に応じた「譲渡所得税」の申告が必要です。

空き家を所有していた期間によって税率が変わる他、要件を満たして税負担を軽減できる特例制度もあります。

相続不動産を売却する際にかかる譲渡所得税などの税金については以下のコラムで詳しく解説しています。

〈関連コラム〉

相続した空き家の売却でかかる税金は?計算方法や「空き家特例」を活用した節税方法も解説

実家が空き家になったらどうする?相続手続きの流れと管理・活用・売却時のポイントを解説

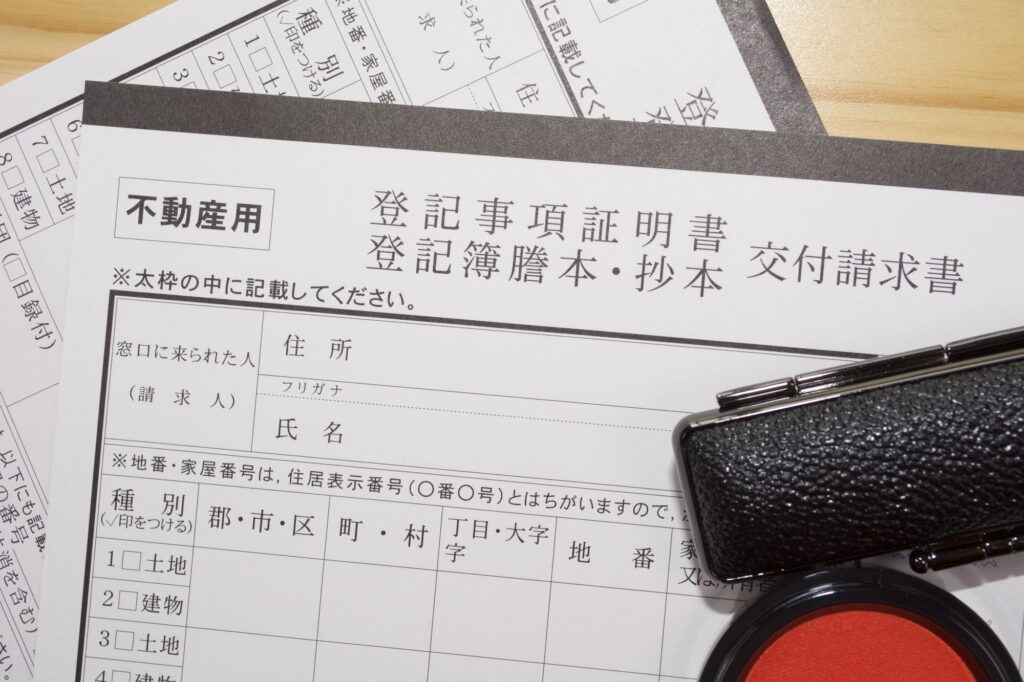

相続した不動産の売却手続きに必要な書類

相続不動産の売却時には、物件購入時の重要事項説明書や登記簿謄本、土地測量図などの書類が必要です。

戸建て/マンションか、土地のみかでも必要な書類が変わってきますので、事前に確認して早めに準備しておきましょう。

〈必ず必要な書類〉

- 登記簿謄本または登記事項証明書

- 登記済権利書または登記識別情報

- 固定資産税納税通知書および固定資産税評価証明書

- 土地測量図・境界確認書(戸建て/土地の場合)

- 本人確認書類(売主の身分証)

- 実印・印鑑証明書

〈あれば用意する書類〉

- 物件購入時の不動産売買契約書・重要事項説明書

- 物件図面・設備仕様書(マンション/戸建ての場合)

- 建築確認済証および検査済証(戸建ての場合)

- マンション管理規約または使用細則・維持費関連書類(マンションの場合)

- 耐震診断報告書

- アスベスト使用調査報告書

- 住宅性能評価書

実家の土地や空き家を相続した場合、書類が紛失していたり保管場所が分からなかったりするケースもあります。購入した当時の不動産会社に問い合わせるなど早めに動いておきましょう。

また、敷地境界線が確定していない物件は売却・賃貸転用しづらいため、早い段階で土地家屋調査士に依頼して境界確定を進めましょう。

相続不動産の売却でかかる税金を抑える特例

相続した不動産は、要件を満たして一定期間内に売却すると、譲渡所得税の軽減措置が適用できるケースがあります。

特例を適用できれば、不動産売却時の税負担を抑えられますので参考にしてください。

相続税の取得費加算の特例

相続税の取得費加算の特例は、相続した不動産(土地や建物)を相続開始から3年10か月以内に売却した場合、相続税額の一部を売却した不動産の取得費に加算できる特例です。

(参考)国税庁ホームページ|No.3267 相続財産を譲渡した場合の取得費の特例

特例を適用して売却した不動産の取得費を高くすることで譲渡所得を減らし、結果的に譲渡所得税の節税になるという仕組みになっています。

相続税が多い人ほど、また相続財産価額の中で売却する不動産の割合が多いケースほど、譲渡所得税が節税できる額が大きくなるため、「相続する財産が土地のみで相続税額が高い」という方には恩恵が大きい特例です。

空き家特例(3,000万円特別控除)

空き家特例は相続した空き家を3年以内に売却すると利用できる控除です。売却して得た譲渡所得の金額から3,000万円※まで控除されるため、結果的に大きな節税効果を得ることができます。

※対象の不動産を相続により取得した相続人の数が3人以上の場合は控除額上限2,000万円までとなります。

(参考)国税庁ホームページ|No.3306 被相続人の居住用財産(空き家)を売ったときの特例

例えば譲渡所得が1,000万円の場合、所有期間15年以上で200万円強の税負担が発生しますが、空き家特例が適用できれば、譲渡所得3,000万円以内のため税額はゼロになります。

特例を利用する場合の注意点

- 取得費加算の特例と空き家特例は併用できない

- 売却前に相続登記(名義変更)を済ませておく必要がある

- 耐震リフォームや解体費用がかかる場合がある(空き家特例の場合)

- 特例適用で譲渡所得が0円になっても確定申告は必要

相続税の取得費加算と空き家特例との併用はできません。

相続財産が土地のみで相続税額が大きい場合を除けば、空き家特例を利用した方が、節税効果が大きくなる可能性が高いです。

ただし、空き家特例は適用要件が複雑なため、制度が適用できるかどうか、また適用するための手間や費用がどれくらいかかるかもチェックした上で活用しましょう。

また、特例を適用したことで譲渡所得が0円になる場合でも、適用前の譲渡所得がプラスなら確定申告は必要になる点にも注意しましょう。

〈関連コラム〉

相続した土地を3年以内に売却すると節税できる?「相続税の取得費加算」「空き家特例」の適用要件や手続き方法、注意点を解説

相続した不動産を売却して分割する方法

複数の相続人で不動産を分割する方法は、以下のような種類があります。

換価分割

不動産を売却し現金に換えて各相続人で分ける方法です。

- メリット…代償金不要で公平に遺産を分割できる

- デメリット…不動産を手放す必要がある

代償分割

相続人の1人が不動産を相続し、不動産の評価額が法定相続分よりも多い場合に他の相続人に代償金を支払う方法です。

(例)評価額5,000万円の不動産を相続した兄が、預貯金3,000万円を相続した弟に1,000万円の代償金を支払う

- メリット…不動産を売却せずに済む

- デメリット…不動産の相続人が代償金を用意しなければならない

現物分割

相続財産を不動産、現金、株式などそのままの形で相続する方法です。相続人のうち1人が不動産を現物で相続することになります。

- メリット…不動産を売却せずに済む

- デメリット…相続財産の種類や金額によっては公平な相続にならない場合がある

共有分割

不動産を共有名義として相続人同士で所有する方法です。

- メリット…相続人ごとの持分を決めて分割することで公平に相続できる

- デメリット…

管理が煩雑化しやすくなる

管理や費用の負担割合でトラブルになる恐れがある

売却しにくくなる

次世代の相続が複雑になる

上記の方法のうち、現物分割は公平感が薄くなる可能性があり、共有分割は後々のトラブルリスクが高いというデメリットがあります。

不動産を売却することが決まっている場合は、換価分割か代償分割のどちらかで分割するのが一般的です。

まとめ

相続した不動産の売却を考えている場合は、相続登記(名義変更)や相続税の申告などを早めに済ませることでスムーズに売却活動へ移れます。

また、売却益にかかる譲渡所得税は、空き家特例や取得費加算の特例などを活用することで負担を抑えられる可能性があります。

特例を適用するには物件の要件を満たした上で期限内に売却する必要があるため、相続が発生したら速やかに売却活動が進められるよう、事前に手順を確認して準備を進めておくのがおすすめです。

オカムラホームでは、不動産の相続手続きや売却/買取、活用、リフォーム、維持管理に関することまで、相続不動産のさまざまなお悩みを解決するためにサポートをいたします。

千葉・東京23区エリアで相続不動産の売却を検討している方はもちろん、これからご実家を相続する予定の方もお気軽にご相談ください。